O canavial brasileiro não para de surpreender positivamente. A produtividade acumulada atingiu 93,6 t/ha após um ótimo resultado em julho de 98 t/ha. O relatório da Unica também mostrou um forte resultado na última quinzena – mesmo com algumas chuvas esparsas.

Cerca de 46,5Mt foram moídas e 3,46Mt de açúcar foram produzidas, no entanto, o mercado reagiu devido ao vencimento das opções e novas notícias em relação à safra da Índia. Rumores antigos foram renovados quando a indústria e os governo do país declararam que a produção de Maharashtra deve cair quase 14% em 23/24.

Além disso, durante a semana o governo federal brasileiro apresentou o projeto de lei “Combustível do Futuro”, tentando atrair 250 bilhões de reais em investimentos. As iniciativas propostas incluem o aumento da mistura de anidro na gasolina (até 30% enquanto se aguarda a viabilidade técnica), o estabelecimento de um programa de combustível de aviação sustentável e a criação de regulamentos para atividades de captura de dióxido de carbono e armazenamento geológico, todas destinadas a descarbonizar o setor de transportes.

Safra do Centro-Sul (CS) deve ser maior do que o previsto anteriormente

Como evidenciado, a produtividade da cana-de-açúcar (TCH) tem demonstrado melhorias em comparação com a temporada anterior. Fatores como um canavial mais jovem e condições climáticas favoráveis têm sido os principais impulsionadores desses resultados excepcionais, e tudo indica que essa tendência positiva será mantida. Embora muitos modelos de previsão meteorológica tenham inicialmente indicado um agosto mais chuvoso do que o habitual, essa perspectiva não se concretizou completamente. Além disso, as projeções para setembro apontam para um clima mais seco. Isso sugere que as usinas poderão manter o ritmo de moagem excelente e que podemos esperar maior disponibilidade da região.

A última safra que enfrentou forte El Niño foi a 15/16, não à toa que o mercado esteja a utilizando como proxy para estimar o ritmo de moagem. Ainda assim, vamos nos aprofundar nos dados para entender se faz sentido ou não também usarmos este ano.

Primeiro, qual a quantidade de cana que o CS costuma moer depois de agosto? Numa média de 10 anos, o CS moeu 34,6% da sua cana total a partir de setembro, o que significa que mais de 65% já tinha sido feito até ao final de agosto. Durante 15/16, ano de forte El Niño, a região conseguiu esmagar um pouco mais que a média durante o resto do ano, atingindo 35,2%.

Usando matemática simples e considerando os números realizados até agora (406,6Mt esmagados), seria possível chegar a 622,2Mt se usarmos a média de 10 anos, ou 627,4Mt se usarmos 15/16 como proxy.

Podemos considerar ambas as estimativas como uma boa faixa indicadora do rumo que a safra está tomando. É claro que o clima desempenha um grande papel na capacidade da região de atingir ou não esse nível – mesmo que haja cana suficiente para o fazer. Portanto, analisamos também os dias perdidos até o momento e sua correlação. Para verificar se um dia foi considerado perdido ou não, estabelecemos um limite de precipitação de 5mm. Também consideramos a média entre algumas regiões-chave, como Ribeirão Preto (SP), São José do Rio Preto (SP), Mineiros (GO), Triângulo Mineiro (MG) e outras para estimar os dias perdidos do CS.

Olhando para os dias perdidos de 23/24 até agora, estes mostraram uma correlação de 75% com a média de 10 anos, enquanto apenas 47% com 15/16. Estatisticamente, não faria sentido confiar apenas em 15/16 como proxy.

Portanto, sendo conservadores, decidimos tirar a média entre ambos, penalizando a falta de correlação entre 15/16 e 23/24. Ao final, os números de moagem de cana CS poderão chegar a 624,8Mt. Este número também está alinhado com a nossa revisão do TCH.

Incorporando os resultados de julho, nossos modelos mostram que é possível atingir uma produtividade acumulada da cana de 82,4t/ha até o final de 23/24. Com um aumento de área de 1,3%, todas as evidências apontam para 624,8Mt de cana.

Maior disponibilidade também permite um maior mix, acrescentando 2p.p. em relação à nossa estimativa anterior, atingindo 48,5%. Essas mudanças combinadas com um ATR de 139,7 levam a região a uma produção recorde de açúcar de 40,3Mt. Esta disponibilidade extra (cerca de 700kt) será totalmente redirecionada para o mercado internacional. Esta revisão também afeta nosso primeiro olhar para 24/25. Supondo que haverá alguma retração no TCH, mas com clima positivo, o Brasil poderá continuar fornecendo até 40Mt de açúcar na próxima temporada.

É claro que o CS por si só não é suficiente para atenuar a ausência do Hemisfério Norte. A possibilidade de novas reduções para a Tailândia e de nenhuma exportação da Índia continua a apoiar a história altista, tanto para o açúcar bruto como para o branco. Os meteorologistas do governo dos EUA anunciaram na última quinta-feira que há mais de 95% de probabilidade de que as condições do El Niño persistam durante todo o inverno do Hemisfério Norte, que vai de janeiro a março de 2024, dando força adicional ao lado altista, empurrando ambos os contratos para seus níveis mais altos em meses!

Fonte: hEDGEpoint Global Markets

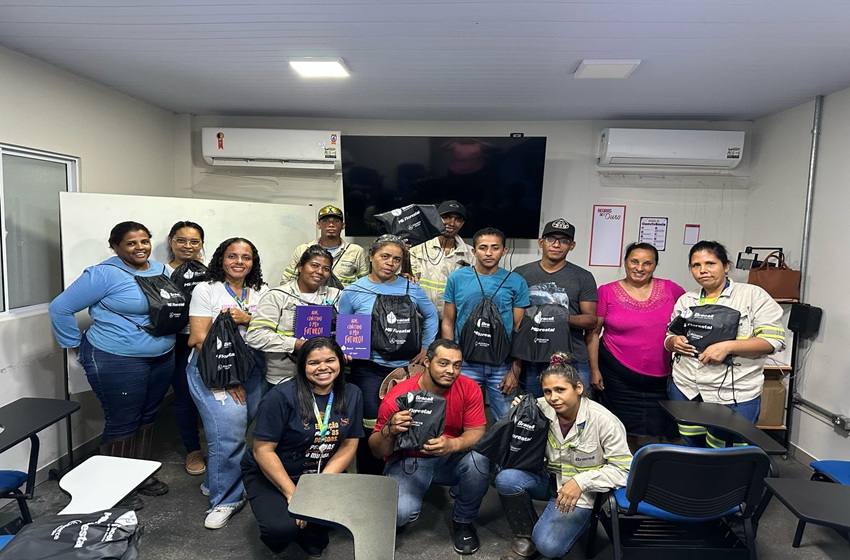

Foto: Atvos

.jpg)